Записка-расчёт при увольнении по форме Т-61

Документ по форме Т-61 заполняется при увольнении сотрудника. В него входит несколько разделов, основным из которых является тот, что включает в себя информацию о зарплате и прочих расчетных средствах, причитающихся работнику при расторжении трудового договора.

Внимание! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

Кто заполняет форму Т-61

Функции по заполнению записки-расчета по форме Т-61 возлагаются сразу на двух специалистов: кадровика и бухгалтера. Сотрудник кадрового отдела должен заполнить графы, расположенные в первой части бланка и касающиеся основных сведений об увольняющемся: Бухгалтер оформляет те пункты, которые относятся к финансовой составляющей данного документа.

Основания для заполнения записки-расчета Т-61

Документы, на которые опираются специалисты, заполняющие форму Т-61 – это трудовой договор, а также расчетные и платежные документы, содержащие всю информацию по заработной плате работника, а также по всем надбавкам, премиям и прочим выплатам.

Часть 1. Информация о работнике

- Первая часть записки-расчета по форме Т-61 заполняется кадровиком и включает в себя информацию о компании, в которой работал сотрудник, с ее полным наименованием и обязательным указанием организационно-правового статуса (ИП, ООО, ЗАО). Здесь же нужно проставить дату составления и номер документа по внутреннему документообороту.

- Далее нужно вписать сведения, касающиеся лично работника, то есть его ФИО, должность, структурное подразделение или отдел в котором он работал, а также табельный номер, присвоенный ему при устройстве на работу.

- Затем следует внести в бланк дату прекращения трудового договора и основание, по которому был уволен сотрудник (эти данные должны соответствовать приказу руководителя организации, а также записи в трудовой книжке работника).

- Последняя часть в данном разделе касается отпускных периодов, а именно количества дней оставшегося неиспользованного отпуска и, если был факт использования отпуска «авансом», фиксация количества «лишних» отпускных дней. Во втором случае сумма, выплаченная сотруднику за ранее предоставленный «авансом» отпуск, вычитается из окончательных расчетов.

- В качестве завершения на данном этапе нужно поставить в этой части дату заполнения документа и подпись кадрового специалиста.

Часть 2. Расчет оплаты отпуска

Этот раздел заполняет сотрудник отдела бухгалтерии.

Чтобы подсчитать компенсацию по неизрасходованным отпускным дням, необходимо внести нужную информацию во все колонки этого раздела по нижеприведенному алгоритму.

Далее идёт номер столбца цифрой и описание к нему.

- — сюда вписывается год (необходим для вычисления среднемесячной зарплаты работника);

- — здесь указываются месяцы (до даты увольнения);

- — тут нужно написать доход работника за каждый из учтенных месяцев;

- — количество дней (по календарю) в периоде, взятом за расчетный;

- — оформляется только при часовой оплате труда работника;

- — здесь указывается подсчитанный размер среднедневной оплаты труда;

- — количество отпускных дней, которые были взяты авансом;

- — неизрасходованные отпускные дни;

- — конечная денежная сумма, причитающаяся к выплате сотруднику за указанное количество неиспользованных дней отпуска. Расчет производится следующим образом: (из данных столбца 8 нужно вычесть данные столбца 7) умножить полученный результат на данные из столбца 6.

Часть 3. Расчет причитающихся сотруднику выплат

Здесь также все нужно заполнять поэтапно с учетом всех сведений из платежных и расчетных документов. В графы с 10 по 19 вносятся данные по расчету суммы, которую должны выплатить сотруднику.

Внимание! Вносить окончательную сумму выплат, полагающихся сотруднику при увольнении, нужно в конце формы Т-61 обязательно как в числовом виде, так и прописью. Сюда же нужно вписывать данные платежной ведомости, служащей обоснованием выдачи наличных средств из кассы организации.

После оформления последнего раздела бухгалтер, заполнивший документ, должен в обязательном порядке поставить под ним свою подпись с расшифровкой и дату заполнения.

После всей вышеописанной процедуры оформления записки-расчета Т-61 в трудовую книжку работника обязательно нужно внести соответствующую запись о расторжении трудового договора. Для грамотного ведения кадрового учета необходимую отметку нужно поставить и в личную карточку уволившегося сотрудника.

Когда и какие платить налоги и взносы при увольнении сотрудника

С заработной платы любого работника организация как налоговый агент должна перечислять в бюджет НДФЛ и страховые взносы. Это касается и увольнения. Определять, когда именно платить налоги при увольнении сотрудника, нужно в зависимости от вида начислений и сроков и их выплаты. В этой статье – самое важное про НДФЛ и взносы при увольнении в 2021-2021 году.

Порядок исчисления НДФЛ с увольнительных выплат

Суммы, которые выплачивают сотруднику в случае увольнения, можно разделить на облагаемые и не облагаемые подоходным налогом (НДФЛ).

В состав облагаемых выплат включают:

- все начисления сотруднику за отработанное время и выполненную работу;

- оплату неиспользованных отпускных дней.

Не нужно начислять НДФЛ на выходные пособия в пределах установленного лимита и некоторые виды компенсационных выплат (ст. 217 ТК РФ).

Процесс определения налоговой базы включает в себя:

- Выявление облагаемых и необлагаемых начислений.

- Суммирование только подлежащих обложению начислений.

- Применение вычетов к сумме облагаемых начислений.

Расчет налога проводят по формуле:

Налогооблагаемая база × 13% (для нерезидентов 30%)

Срок уплаты НДФЛ с зарплаты при увольнении

Весь налог, начисленный с выплат при расторжении трудового договора, должен быть уплачен не позднее дня, следующего за датой их фактического перечисления сотруднику (п. 6 ст. 226 НК РФ). Когда срок перечисления налога при увольнении совпадает с выходным днем, расчеты с бюджетом по НДФЛ производят в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Хотя сейчас практически все компании выплачивают зарплату безналичным путем, и провести расчеты в день увольнения не проблема, бывают ситуации, когда дата расставания и получения денег не совпадают. Например, небольшие организации могут выдавать зарплату через кассу, а работник не явился за деньгами в последний рабочий день. Тогда компания обязана провести выплаты не позднее чем на следующий день после даты обращения уволенного за долгом (ст. 140 ТК РФ).

Компания выплачивает сотрудникам заработную плату через кассу. Работник увольняется 20.08.20__. Однако он не явился за расчетом и принес заявление с требованием его выдачи только 02.09.20__. Компания, соблюдая закон, провела с ним полный расчет 03.09.20__. Когда она должна перечислить НДФЛ?

Решение: на основании приведенного выше положения п. 6 ст. 226 НК РФ – не позднее 04.09.20__.

Порядок исчисления страховых взносов с расчета при увольнении

Определяясь с тем, какие налоги платить при увольнении сотрудника, не следует забывать и про страховые взносы, а также взносы в связи с нечастными случаями на производстве. В состав выплат, подлежащих обложению ими, входят практически все начисления по трудовому или гражданско-правовому договору. Список необлагаемых сумм четко закреплен в ст. 422 НК РФ.

Порядок определения налогооблагаемой базы по взносам при увольнении выглядит следующим образом:

- Учет всех сумм, положенных сотруднику в связи с прекращением сотрудничества.

- Выявление в перечне начислений тех, которые подпадают под приведенные в ст. 422 НК РФ льготы.

- Вычет из общей суммы начислений необлагаемых сумм – согласно ст. 422 НК РФ.

Расчет сумм взносов при увольнении проводят по формуле:

Облагаемая база × Процент взносов в соответствующий фонд

Срок перечисления взносов с зарплаты уволенного

Все взносы должны быть перечислены не позднее 15-го числа месяца, следующего за месяцем выплаты доходов (п. 1 и п. 3 ст. 431 НК РФ). Это правило применяют в том числе при увольнении работника.

Однако в целях уплаты взносов датой выплаты признается день фактического вручения сумм сотруднику (п. 1 ст. 424 НК РФ). Если эта дата приходится на выходной, то рассчитаться с фондами следует не позднее чем в ближайший следующий рабочий день.

Сотрудник уволился 20.09.20__. В этот же день с ним произведен полный расчет. Дата уплаты взносов – не позднее 15.10.20__.

Сотрудник уволился 20.09.20__, но при этом не явился за расчетом, а затребовал его лишь 01.10.20__. Бухгалтерия провела расчет и выплату долга 02.10.20__. Срок уплаты взносов в этом случае должен быть 15.11.20__. Но этот день выпадает на выходной, поэтому срок – до 16.11.20__.

Порядок расчета при увольнении: правила и нюансы

Полный расчет при увольнении в 2020-2021 году и в дальнейшем должен быть обязательно проведен на дату расторжения трудовых отношений (ст. 140 ТК РФ). Если сотрудник на момент прекращения сотрудничества не был на работе и не мог получить положенное при увольнении по объективным причинам, то долг перед ним должен быть погашен не позднее дня, следующего после даты его письменного обращения за деньгами.

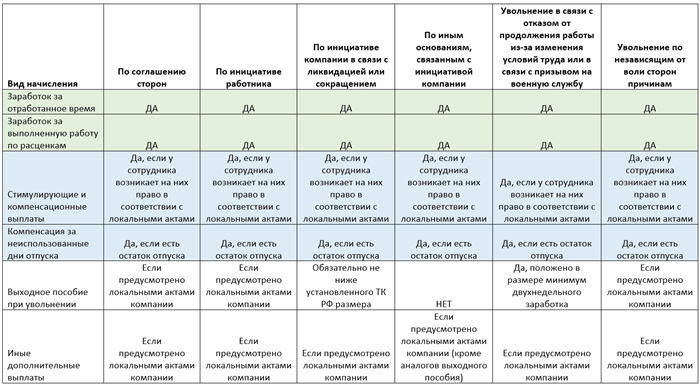

Состав выплат, положенных при увольнении

Суммы, которые должен включать расчет сотрудника при увольнении, можно условно разделить на:

- основные – обязательные к начислению;

- дополнительные – полагающиеся сотруднику в зависимости от основания увольнения и условий локальных актов.

Напомним, что полный расчет при увольнении должен быть обязательно произведен на дату расторжения трудовых отношений (ст. 140 ТК РФ).

К обязательным начислениям относят:

- заработную плату – за отработанное время или выполненную работу, не выплаченную ранее;

- компенсационные и стимулирующие выплаты;

- компенсацию неиспользованных дней отпуска.

Что относится к дополнительным выплатам при увольнении

К дополнительным выплатам можно отнести выходное пособие, которое включают в расчетные при увольнении в следующих случаях (ст. 178 ТК РФ):

- при высвобождении работника в результате ликвидации или сокращения штата – в размере среднемесячного заработка за первый месяц в день увольнения. Также при наличии у сотрудника официального статуса безработного еще одно пособие выплачивают за 2-й месяц, а также по решению центра занятости – за 3-й месяц (при условии, что гражданин не нашел работу);

- единовременное пособие в размере среднего заработка за2 недели:

- если сотрудник отказался от перевода на другую работу по медпоказаниям и был уволен;

- если уход сотрудника обусловлен призывом на военную службу;

- если сотрудник не захотел переводиться на работу в другую местность в связи с переездом работодателя;

- если увольнение обусловлено изменением существенных условий трудового договора;

- в случае восстановления на рабочем месте прежнего работника и расторжения в связи с этим трудового договора.

Также дополнительные начисления, входящие в расчет работника при увольнении, могут быть предусмотрены трудовым договором или локальными актами. Например – выходное пособие в большем, чем предусмотрено ТК РФ размере, дополнительная матпомощь.

Выходное пособие при увольнении или схожие с ним выплаты не могут быть начислены в случае прекращения сотрудничества с трудящимся за его виновные действия (ст. 181.1 ТК РФ).

Как рассчитать положенную зарплату за выполненную работу

Порядок того, как делать расчет уволенных сотрудников в части причитающихся, но не оплаченных ранее сумм за отработанное время, определяет система оплаты труда в компании.

Наиболее распространенные в настоящее время – повременная и сдельная формы оплаты труда. Их можно применять в виде простых повременных или сдельных либо в варианте повременно-премиальных или сдельно-премиальных систем. Во втором случае, помимо основного заработка, сотруднику выплачивают стимулирующую часть в виде премии.

Сотруднику установлен оклад 25 000 руб. Он увольняется в августе 2020 года, отработав 15 рабочих дней из 21 дня по графику за весь месяц. Рассчитать сумму, причитающуюся работнику.

Решение:

25 000 × 15 / 21 = 17 857,14 руб.

Сотруднику установлена дневная ставка в размере 1200 руб. в день. В месяце увольнения он отработал 14 дней. Остальной заработок работнику выплачен ранее. Произвести расчет на работе при увольнении трудящегося.

Решение:

1200 × 14 = 16 800 руб.

С начала месяца и до даты увольнения трудящийся изготовил 46 единиц продукции. Для него установлена расценка в сумме 650 руб. за единицу. Сколько нужно выплатить работнику при увольнении.

Решение:

650 × 46 = 29 900 руб.

Возможна ситуация, когда сотрудники по итогам месяца отработают некоторое количество сверхурочных часов. В этом случае, такие часы должны быть оплачены в повышенном размере – в соответствии с требованиями ст. 152 ТК РФ:

- первые 2 часа – в размере 1,5 части оклада/тарифной ставки/сдельной расценки;

- остальные сверхнормативные часы – в размере двойного оклада тарифной ставки, сдельной расценки.

Как рассчитать стимулирующие выплаты при увольнении

Процедура того, как считать расчет при увольнении в части стимулирующих выплат, целиком зависит от внутренних положений компании. Как правило, их применяют в виде премий или надбавок. При этом их начисление – обычно право, а не обязанность работодателя. Только если в локальном акте четко зафиксировано обязательство компании платить премии, она выплачивает их при любых обстоятельствах.

Однако на практике компании связывают возникновение права на получение стимулирующих выплат с выполнением определенных условий. Это могут быть:

- получение компанией прибыли;

- выполнение работником поставленных целей;

- перевыполнение планов;

- отсутствие у дисциплинарных взысканий.

Более того, допустимо указать в локальном акте возможность неначисления стимулирующих выплат в случаях, когда работник не отработал полностью месяц увольнения. Поэтому факт возникновения права на премию тесно связан с содержанием внутренней нормативки работодателя.

Непосредственно порядок и размер выплат увязаны со множеством параметров, закрепленных во внутренних документах компании. Например:

- премия установлена в фиксированной сумме или в виде процента от основного заработка;

- зависит ли стимулирующая выплата от отработанного в периоде для ее расчета времени или нет;

- зависит ли ее структура от выполнения одного либо нескольких целевых показателей.

Сотруднику установлена премия в сумме 5000 руб., которая зависит от проработанного времени. Работник отработал в месяце увольнения 16 дней из 21 дня. Определить сумму премии.

Решение:

5000 × 16 / 21 = 3809,52 руб.

Сотруднику положена месячная премия в размере 30% от оклада. Оклад сотрудника 25 000 руб. В месяце увольнения отработано 15 дней из 20 дней. Рассчитать премию.

Решение:

25 000 × 15 / 20 × 30% = 5625 руб.

Как считать компенсацию за отпуск

Вот общая формула расчета компенсации за неиспользованные дни отпуска:

Среднедневной заработок × Количество дней неиспользованного отпуска

Количество дней неиспользованного отпуска определяют по следующему алгоритму:

При подсчете отпускного стажа количество дней менее половины месяца не учитывают, а более половины округляют до целого месяца.

Для расчета среднедневного заработка применяют следующую формулу (постановление Правительства РФ от 24.12.2007 № 922):

При этом из расчета исключают выплаты, не связанные с оплатой труда – матпомощь, компенсация питания. Кроме того, не учитывают периоды освобождения от работы по уважительным причинам с сохранением рабочего места. И если за это время сохранялся средний заработок, его тоже не принимают к расчету.

Таким образом, в расчетном периоде могут быть полностью и частично отработанные месяцы. Тогда расчет среднедневного заработка примет вид:

Если работник увольняется последним днем месяца, этот месяц участвует в расчете среднедневного заработка.

Как считать выходное пособие при увольнении

В общем виде расчет пособия при увольнении делают по формуле:

Среднедневной (среднечасовой) заработок × Количество дней (часов) по плановому рабочему графику оплачиваемого периода

Для расчета среднего заработка так же применяют положения постановления Правительства РФ от 24.12.2007 № 922. При этом используют следующий алгоритм:

Также делают расчет двухнедельного выходного пособия при увольнении сотрудника, а также пособий за месяц или более длительный временной отрезок.

Сотрудник за 12 месяцев до увольнения заработал 652 000 руб., отработав 235 дней. Ему положено двухнедельное выходное пособие. В следующих за днем увольнения двух неделях – 10 рабочих дней. Как сделать расчет пособия при увольнении трудящегося?

Решение:

652 000 / 235 × 10 = 27 744,68 руб.

Оцените статью:[Всего голосов: 0 Средняя оценка: 0]